サンブログをご覧の皆様、はじめまして、コンサルティング室のわだです。

皆様から日々、相続や事業承継、資産の有効活用などのご相談を頂いております。

日常のちょっとしたことから、皆様のお役に立つ情報を発信できたらと思っております。

今回は、国税庁から発表された相続税の申告状況から、「漏れる財産」についてお伝え致します。

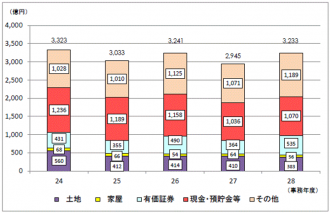

相続財産の申告漏れ金額の推移(平成28事務年度における相続税の調査状況について)

参照:国税庁HP

申告漏れ相続財産の金額の内訳は、現金・預貯金等1,070億円が最も多く、続いて有価証券535億円、土地383億円の順となっています。

相続税の計算から漏れる現預金の多くは、名義預金やタンス預金、手許現金があります。

名義預金とは、例えば、親が子や孫の名義で作成する預金のことを言います。

この預金は子の名義にはなっていますが、実際は親の現金を預けたものです。

ですから、親に相続が発生した際は、子の名義であろうと親の財産として相続財産に加算して相続税の計算をしなければなりません。

ただ、この預金が実際、子が管理していれば(子が自由に預金を引き出せる。銀行印を本人が所有している等)、子の財産とされる可能性はあります。

しかし、そうなると今度は「いつ贈与されたのか?」という問題が発生します。預金を作成した時点、入金した時点に贈与が発生していることになります。

となると、その時点で契約を締結しているのか?110万円を超えているのであれば贈与税を申告しているのか?が問題になります。

タンス預金とは、まさにタンスや畑、天井裏などに隠されている預金です。

税務当局は、被相続人の確定申告書などを基におおよそのキャッシュフローを把握しています。

そのキャッシュフローの積み上がり額にあまりにも満たない現預金額だったりすると、その消えた現預金が何に姿を変えたのか?どこに移動したのか?を捜索します。

不動産や貴金属に変わったのか?単純に生活費として消えたのか?また、配偶者、子、孫などに移転していないか?等です。

手許現金も、まさに相続が発生した時点で被相続人や家にある現金のことを言います。

細かく言えば、財布に入っている金額もということになります。

いざ相続が発生すると親の銀行口座は凍結され、現金が引き出せなくなります。

となると、葬儀費用や当面の租税公課、事業の経費が払えなくなる可能性もあります。

そのため、相続人は相続発生の前から、数百万円ずつ現金を引き出したりしますが、親の相続財産の計算に載っていない場合がよくあります。

相続税の計算にかかる財産額は、相続発生時の残高によります。

そのため、その前に引き出された現金が漏れてしまうという状況です。

しかし、その現金は引き出されただけで、親が使っていないのであれば相続財産に載せなければなりません。

以上のように、意外な財産も相続税の計算上は加算しなければならないことが分かります。

コンサルティング室 わだ