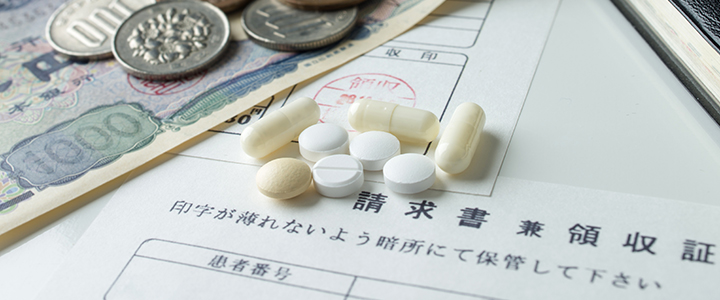

医療費がかさんだ際に助かるのが、医療費控除の制度です。とはいえ共働き夫婦の場合「いったいどうするのがベストなのか、よくわからない……」なんてお悩みも発生しがちです。共働き夫婦の医療費控除について、基礎知識をまとめます。

共働き夫婦が医療費控除を行うメリットとは?

医療費控除は、1月1日~12月31日までに支払った医療費が一定金額以上になった場合、控除を受けることができる制度です。確定申告により、支払った医療費を申告することで控除を受けられます。

「自分で確定申告をしなければならない」と聞くと、「面倒くさいからまぁいいや」なんて思ってしまいがちですが、医療費控除を行うことで以下のようなメリットが生まれます。

- 所得税の還付を受けられる

- 翌年分の住民税が安くなる

- 保育料が下がる可能性がある

など共働き家庭にとっては、どれも嬉しいメリットばかりです。ぜひ積極的に活用しましょう。

医療費控除のメリットを最大限にするための基礎知識

共働き夫婦が医療費控除を行う場合、頭に入れておきたい基礎知識は以下の2つです。

対象となる医療費は、生計を一にする家族で合わせられる!

医療費控除は、支払った医療費が一定金額を超えた場合に行うことができます。一般的には「年間10万円以上」という基準が有名ですね。

この医療費は、生計を一にする家族であれば合算が可能。つまり、夫が支払った病院代に妻の通院費用、子どもの入院費用などを全て加えて基準をクリアしていれば、医療費控除が可能となります。

収入が高い方で申告した方がお得になる可能性が高い

家族分を合算した医療費は、共働き夫婦の夫と妻、どちらでも申告が可能です。一般的には収入が高い方が申告した方が、お得だと言われています。年収が高くなれば所得税率も高くなるため、手続きを行うことで戻ってくる所得税額も大きくなると思われるからです。

ただし合算した医療費の総額によっては、あえて低い方で申告した方がお得になる可能性もあります。所得金額の合計額が200万円に満たない場合、医療費の総額がその5%に達していれば、控除を受けることが可能です。

「医療費を計算したものの、10万円に届かなかった!」という場合には、収入が低い方で申告することを考えてみてください。

医療費控除は1月1日から手続きが可能

確定申告といえば、「決められた期日までに手続きしなければならないのが負担……」という方も多いのかもしれませんね。毎日忙しく過ごしている共働き家庭では、「わかっていても、ついつい後回しにしてしまう!」なんてこともあるのかもしれません。

医療費控除のために申告をする場合、それは還付申告に当たります。通常の確定申告期間まで待たなくても、申告する年の翌年の1月1日から申告書を受け付けてもらえます。

年末年始のお休みを活用して、大掃除と共に夫婦で取り組んでみてはいかがでしょうか。